Quali imposte si pagano per acquistare una casa? Ad incidere sono la categoria del venditore e l’applicazione delle agevolazioni “prima casa”. In linea generale devono essere pagate le imposte di registro e ipo-catastali e, in alcuni casi, l’IVA. Il punto su regole e calcolo della base imponibile

È necessario sapere se il venditore è un privato o un’azienda. Sul pagamento delle somme dovute incide anche la presenza o meno dei benefici “prima casa”.

In linea generale le imposte da versare sono: l’imposta di registro, l’imposta ipotecaria, l’imposta catastale e, in alcuni casi, l’IVA.

Nel calcolo sono determinanti le condizioni in cui avviene la vendita.

Nel caso di acquisto di un’abitazione senza i benefici “prima casa”, si deve prendere in considerazione la categoria del venditore, ossia sapere se è un soggetto privato o un’impresa.

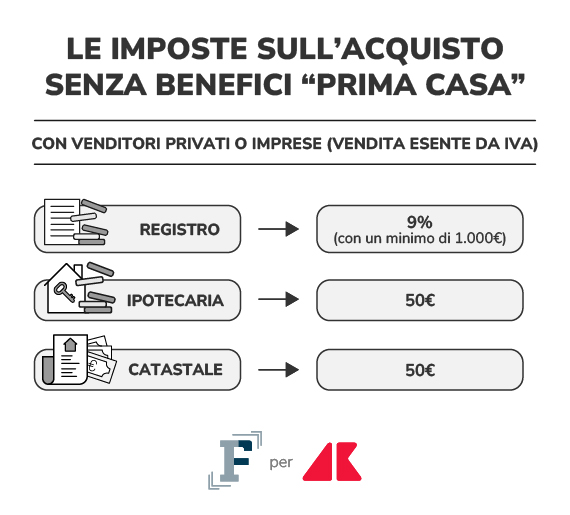

In quest’ultima ipotesi la cessione dell’immobile è esente da IVA. Gli acquirenti dovranno quindi pagare esclusivamente l’imposta di registro, l’imposta ipotecaria e l’imposta catastale.

L’imposta di registro deve essere versata nella misura proporzionale del 9 per cento del valore dell’acquisto. L’imposta ipotecaria e quella catastale devono essere pagate in misura fissa per l’importo di 50 euro.

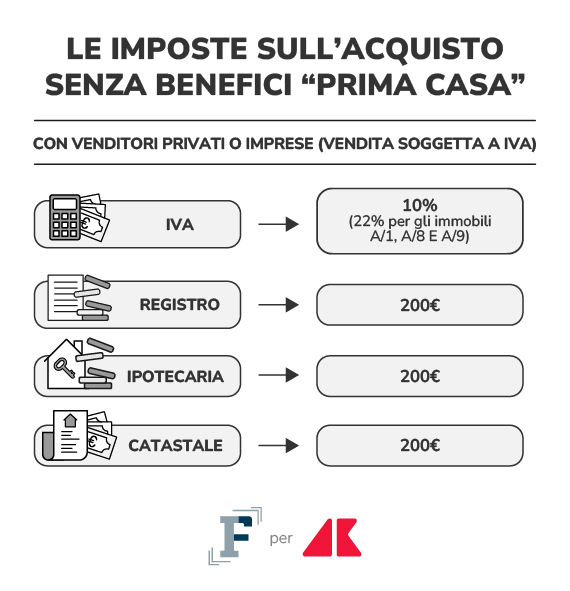

In alcuni casi, invece, si deve provvedere al pagamento dell’IVA. L’immobile deve essere assoggettato all’imposta sul valore aggiunto nel caso di cessioni effettuate dalle imprese costruttrici o di ripristino dei fabbricati entro cinque anni dall’ultimazione della costruzione o dell’intervento.

Si applica l’IVA anche se sono trascorsi cinque anni, su scelta del venditore da esprimere nell’atto di vendita o nel contratto preliminare.

L’imposta sul valore aggiunto deve essere versata anche per le cessioni di fabbricati abitativi destinati ad alloggi sociali, anche in questo caso su scelta del venditore.

Qual è la corretta aliquota da applicare? L’IVA si applica:

● nella misura del 10% per le cessioni e gli atti di costituzione di diritti reali di case di abitazione, anche se sono in corso di costruzione, se l’immobile rientra nelle categorie catastali diverse da A/1, A/8 e A/9 e nell’ipotesi in cui non siano rispettati i requisiti per l’accesso alle agevolazioni “prima casa”;

● nella misura del 22% per le cessioni e gli atti di costituzione di diritti reali relativi a immobili classificati o classificabili nelle categorie A/1, A/8 e A/9.

Se il venditore è un’impresa e la vendita è assoggettata a IVA devono inoltre essere corrisposte l’imposta di registro, l’imposta ipotecaria e l’imposta catastale nella misura fissa di 200 euro ciascuna.

Tali imposte sono versate dal notaio al momento della registrazione dell’atto. Nelle vendite in cui sono coinvolte imprese ma anche in quelle in cui il venditore è un privato, l’imposta di registro proporzionale non può comunque essere inferiore a 1.000 euro.

L’effettiva imposta da pagare al momento del rogito potrebbe essere tuttavia di un importo minore, dal momento che viene scomputata la somma già versata al momento dell’eventuale registrazione del contratto preliminare.

Dopo una panoramica sulle imposte da pagare è necessario chiarire come si calcola la base imponibile, che determina il valore delle imposte che non vengono corrisposte in misura fissa.

Nel caso di vendita assoggettata a IVA è rappresentata dal prezzo di vendita.

Si deve fare attenzione alla corrispondenza tra l’importo indicato nel rogito e quello effettivo.

In presenza di determinati requisiti si può utilizzare il cosiddetto sistema del prezzo-valore, applicabile agli immobili ad uso abitativo e alle relative pertinenze.

Tale sistema consiste in un metodo diverso della determinazione della base imponibile, in quanto non incide il valore indicato nell’atto di compravendita. Il prezzo-valore permette di pagare le imposte relative al trasferimento degli immobili sulla base del relativo valore catastale.

Il sistema si può applicare esclusivamente alle vendite assoggettate all’imposta di registro in misura proporzionale, con esclusione di quelle per cui si deve corrispondere l’IVA.

L’acquirente deve inoltre essere una persona fisica e la vendita deve essere al di fuori dell’esercizio di attività commerciali, artistiche o professionali.

L'applicazione del sistema del prezzo-valore deve essere richiesta dall’acquirente al notaio, all’atto di acquisto.

Le imposte sull’acquisto di un immobile sono agevolate in presenza dei cosiddetti benefici della “prima casa”.

Tali agevolazioni si applicano nel rispetto di specifici requisiti.

Per prima cosa gli immobili devono rientrare nelle seguenti categorie catastali:

● A/2, abitazioni di tipo civile;

● A/3, abitazioni di tipo economico;

● A/4, abitazioni di tipo popolare;

● A/5, abitazioni di tipo ultra popolare;

● A/6, abitazioni di tipo rurale;

● A/7, abitazioni in villini;

● A/11, abitazioni e alloggi tipici dei luoghi.

Oltre all’immobile principale i vantaggi delle agevolazioni prima casa si riferiscono anche alle pertinenze dell’abitazione principale, a patto che rientrino nelle seguenti categorie catastali (nel limite di una pertinenza per ciascuna categoria):

● C/2, magazzini e locali di deposito;

● C/6, rimesse e autorimesse;

● C/7, tettoie chiuse o aperte.

In altre parole non è permesso l’accesso ai benefici “prima casa” per l’acquisto di immobili che rientrano nelle categorie catastali A/1 (abitazioni di tipo signorile), A/8 (abitazioni in ville) e A/9 (castelli e palazzi di eminente pregio storico e artistico).

Le agevolazioni non si applicano, inoltre, ai contratti preliminari di compravendita. Tuttavia, quando viene firmato il contratto definitivo si può presentare un’istanza di rimborso per il recupero dell’imposta proporzionale versata per acconti e caparra.

Tra i requisiti da rispettare per ottenere i vantaggi previsti dalla legge ci sono quelli relativi al luogo in cui è situato l’immobile.

L’abitazione si deve trovare nel territorio del Comune in cui l’acquirente ha la propria residenza. Nel caso in cui si trovi in un altro Comune, l’acquirente deve trasferire la propria residenza entro 18 mesi dall’acquisto.

Le agevolazioni spettano anche nei casi in cui l’immobile:

● sia situato nel territorio del Comune in cui l’acquirente svolge la propria attività;

● si trovi nel territorio del Comune di nascita o in quello in cui aveva la residenza o svolgeva la propria attività prima del trasferimento, se l’acquirente si è trasferito all’estero per ragioni di lavoro e ha risieduto o svolto la propria attività in Italia per almeno cinque anni.

Sintetizzando, in linea generale le agevolazioni “prima casa” si applicano quando:

● l’immobile oggetto di acquisto appartiene a determinate categorie catastale;

● il fabbricato si trova nel Comune in cui l’acquirente lavora o ha, o sceglie di stabilire, la propria residenza;

● l’acquirente rispetti determinati requisiti.

L’accesso alle agevolazioni “prima casa”, nel rispetto dei requisiti previsti, consente di pagare imposte ridotte.

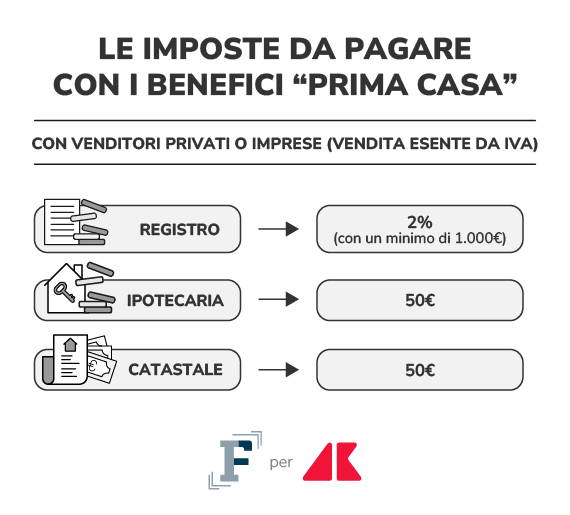

Se il venditore è un privato o un’impresa, e la vendita è in esenzione IVA, si deve pagare l’imposta di registro proporzionale nella misura del 2%, anziché del 9%. Le imposte ipotecaria e catastale devono essere versate con importo fisso di 50 euro.

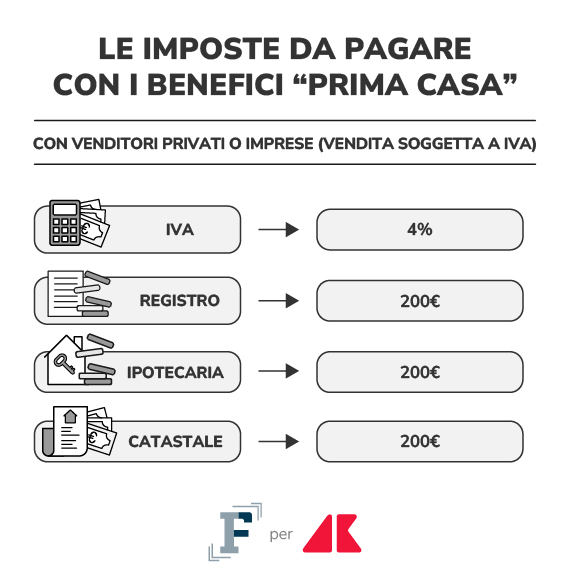

Se invece il venditore è un’impresa e la compravendita è soggetta a IVA le imposte devono essere pagate secondo regole diverse. In particolare si deve versare l’IVA ridotta al 4% e corrispondere l’imposta di registro e l’imposta ipotecaria in misura fissa di 200 euro ciascuna.

Gli atti assoggettati all'imposta di registro proporzionale e tutti gli atti e le formalità necessari per effettuare gli adempimenti presso il catasto e i registri immobiliari sono esenti dall'imposta di bollo, dai tributi speciali catastali e dalle tasse ipotecarie.

Lo stesso trattamento fiscale previsto per l’immobile principale si applica anche alle relative pertinenze.

Il calcolo della base imponibile segue le stesse regole indicate per le vendite che non rientrano nelle agevolazioni “prima casa”.